Le financement des entreprises au 1er trimestre 2023

Selon la dernière enquête de la Banque de France, on constate sur ce premier trimestre 2023 un ralentissement de la croissance des encours pour les entreprises.

Le taux de croissance annuelle du crédit pour les PME reste dynamique malgré une évolution qui se maintient autour de 5,5% fin décembre et pour ce mois de janvier, puis ensuite finit à 5,2% à fin février pour atteindre 571,4 Mds € d’encours.

Cette évolution globale pour la catégorie des PME, cache une tendance inverse dans certains secteurs d’activité, à l’image du secteur du CHR où nous pouvons constater une baisse annuelle des encours sur ce début d’année, passant ainsi de -1,7% courant janvier et -2,6% pour février.

Sur cette même période, le taux d’intérêt moyen poursuit sa hausse, passant ainsi d’un coût de 3,36% à 4,06% fin février.

L’Euribor : un facteur contributif

Le taux Euribor se présente comme un indice de référence en matière de prêts interbancaires européens révisables et impacte directement le taux des financements des entreprises.

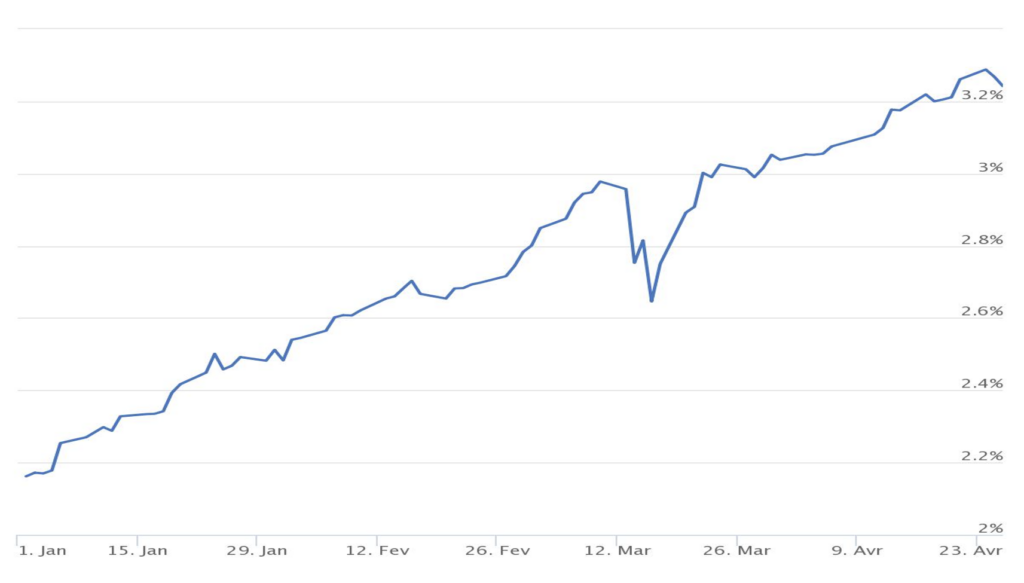

On parle beaucoup du taux Euribor 3 mois, qui correspond comme son nom l’indique au taux fixé pour les prêts interbancaires ayant une échéance de 3 mois.

Sur ce début d’année 2023, on constate une tendance à la hausse de cet indicateur.

Début 2023, le niveau de l’Euribor se présentait à 2,16% pour ensuite finir à un peu plus de 3% fin avril, malgré une légère baisse durant le mois de mars (cf. graphique ci-dessous).

Notre regard sur le financement des entreprises

« En sortie de crise Covid-19, notre économie, d’une crise à l’autre, a fait face à une hausse du coût de l’énergie et à une bulle inflationniste.

On peut expliquer cette augmentation des taux par plusieurs raisons, toutes liées à la conjoncture économique. Cependant, l’un des facteurs les plus importants est sans doute l’augmentation du taux d’intérêt de la BCE pour étouffer l’inflation en Europe, qui a mécaniquement impacté les taux d’intérêts bancaires et ainsi découragée l’emprunt.

On constate aussi un durcissement général des critères d’octroi, et plus particulièrement dans le secteur de la restauration et de l’hôtellerie, des secteurs consécutivement touchés par la crise du Covid-19 puis par l’augmentation des matières premières et du coût de l’énergie.

Les banques sont davantage regardantes sur les différentes caractéristiques d’un projet professionnel, d’où l’importance de se faire accompagner par un expert en financement qui, par sa maîtrise du tissu bancaire, pourra augmenter considérablement les chances d’obtenir le financement et en obtenant les meilleures conditions du marché.

Si vous avez un projet professionnel, n’hésitez pas à vous rapprocher d’un nos experts en financement CrediPro ! ».

Aïssa HANNANI, expert en financement.

Articles similaires

Découvrez les meilleures pratiques pour la répartition du prix de vente de votre entreprise entre les actionnaires de manière équitable et optimisée.

LIRE LA SUITEDécouvrez comment optimiser la fiscalité de cession avec l’apport-cession et réduisez vos impôts lors de la transmission d’actifs.

LIRE LA SUITE