Les apports font partie des prérequis indispensables pour obtenir un crédit professionnel.

Bien que chaque cas soit particulier, nous donnons ici quelques lignes indicatives retenues par les banques selon les situations.

1 – Les différentes natures d’apports

- Apport en numéraire (argent disponible sur compte personnel ou professionnel)

- Apport en nature (matériel, stock, véhicule, etc.)

- Fonds obtenus via d’autres dispositifs : prêt d’honneur, « love money » (argent des proches), crowdfunding (financement participatif), subventions, fonds spécialisés.

2 – Ce que les banques n’incluent pas dans l’apport personnel

Attention, certaines dépenses doivent obligatoirement être financées par l’emprunteur en plus de l’apport : cela signifie que le porteur de projet doit non seulement financer une partie du prix du bien mais aussi tous les frais annexes sur ses fonds propres.

- Frais de notaire

- Frais de garantie (hypothèque, organismes de caution)

- Frais de dossier bancaire

- Frais de constitution de société

- Commissions – honoraires des intermédiaires (expert-comptable, agence, courtier, …)

- Taxes et droits divers (droits de mutation, enregistrement)

- Trésorerie de départ

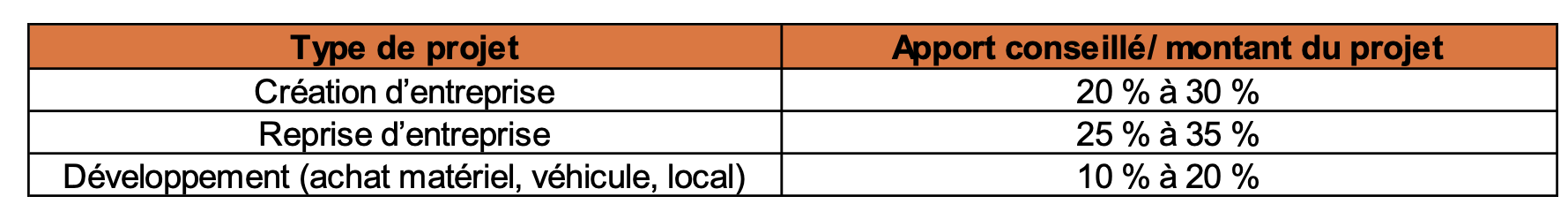

3 – Niveau selon l’objet du financement |

|

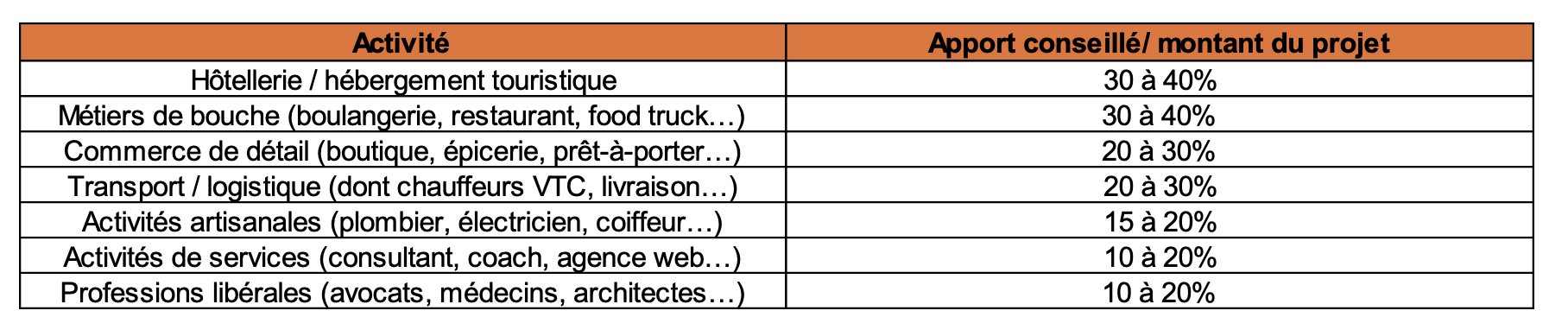

4 – Niveau selon le secteur d’activité (appréciation du risque par les banques) – Exemples |

|

Ces estimatifs sont modulables, à la hausse comme à la baisse, selon certains environnements : franchise (-), conseil (-), activités saisonnières (+)…

Spécificités pour les professionnels de l’immobilier (promoteurs, lotisseurs, marchands de biens, foncières)

Il faut savoir qu’à la base les banques exigent un « track record » (expériences antérieures réussies).

Ici, les taux d’apports sont largement influencés par des critères tels l’expérience du porteur de projet, la qualité du bien / emplacement, un plan de financement clair et réaliste, la structure juridique utilisée (SCCV, SCI, SAS).

Au-delà, des ratios (aux noms parfois barbares) doivent être respectés.

Deux principaux généralement établis :

- Le DSCR (Debt Service Coverage Ratio) : rapport entre le montant des loyers nets perçus/ montant de remboursement prêt (échéances avec capital et intérêts). Il doit être à minima de 120% (cela fait bouger le curseur des apports nécessaires).

- Le LTV (Loan To Value) : ratio entre le montant du crédit et la valeur d’achat du bien immobilier (hors frais types droits de mutation et/ou d’acquisition, conseils, intermédiaires divers, …). On peut l’assimiler à un niveau d’apports Plus ce ratio est élevé, plus le risque est réputé important. Ce ratio doit être entre 15 et 35%.

NB – Ces taux sont à adapter en fonction d’un véhicule de financement en crédit classique ou d’un crédit-bail immobilier (par principe moins gourmand).

5 – Pour conclure

Nous insistions sur le fait que ces indications revêtent du standard et qu’elles doivent être amendées selon chaque situation particulière. Bien évidemment, il faut se baser pour cela sur une expertise et/ou de solides conseils, afficher un projet économique et financier clair et des arguments circonstanciés tout en parlant aux bons interlocuteurs bancaires.

CrediPro Toulouse Aurora détient des partenariats avec l’ensemble des banques et avec des organismes financiers qui peuvent notamment apporter des solutions pour conforter les fonds propres.

Nous nous tenons à votre disposition.

Pour plus d’informations, et si vous désirez être accompagnés dans votre projet, contactez-nous. |

Articles similaires

🗓️ 𝐒𝐀𝐕𝐄 𝐓𝐇𝐄 𝐃𝐀𝐓𝐄 𝟐𝟏 𝐨𝐜𝐭𝐨𝐛𝐫𝐞 𝟐𝟎𝟐𝟓 𝐚̀ 𝟏𝟖𝐡𝟑𝟎 ! 𝐓𝐨𝐮𝐥𝐨𝐮𝐬𝐞 𝐞𝐭 𝐥’𝐢𝐧𝐝𝐮𝐬𝐭𝐫𝐢𝐞, 𝐥’𝐚𝐦𝐨𝐮𝐫 𝐭𝐨𝐮𝐣𝐨𝐮𝐫𝐬 ? 👉 Le CIRT (le Club des Industriels de la Région Toulousaine), créé il y a 70 ans avec comme ADN l’industrie, organise le 21 octobre 2025 à 18h30, au Manoir du Prince à Portet sur Garonne, une table ronde […]

LIRE LA SUITELeverage Buy-Out (LBO) Le Leverage Buy-Out (LBO) ou en français rachat avec effet de levier, est un montage financier qui permet le rachat d’une entreprise en ayant recours à un financement majoritairement composé de dettes. Cette dette est ensuite remboursée grâce aux résultats générés par l’activité de l’entreprise acquise. Principales caractéristiques Structure : Une holding est généralement créée […]

LIRE LA SUITE