La hausse des taux, une fatalité ?

L’évolution des taux de crédit

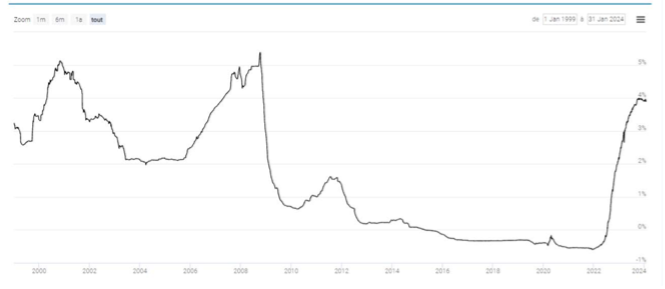

Le marché monétaire a affiché, en raison de la politique accommodante de la Banque Centrale Européenne, des taux d’intérêt court terme négatifs sur une longue période de 7 ans (de fin 2015 à l’été 2022). Ce phénomène censé être exceptionnel a eu des conséquences négatives dans le financement de l’économie et dans la valorisation des actifs.

EVOLUTION DES TAUX À COURT TERME DEPUIS 20 ANS

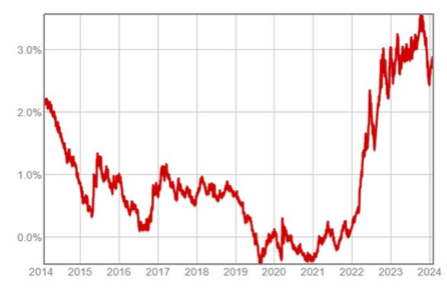

Les taux long terme n’ont pas échappé à la tendance de baisse en raison des rachats massifs, notamment des titres publics, de la part des banques centrales – pour illustration, courbe de l’évolution du taux des Obligations Assimilables du Trésor :

EVOLUTION DU TAUX À 10 ANS DEPUIS 10 ANS

Source Agence France Trésor

Avec la vague inflationniste provoquée par l’épidémie de covid et par la guerre en Ukraine, les banques centrales ont été contraintes d’abandonner leur politique monétaire non conventionnelle. Elles ont ainsi arrêté les rachats d’obligation et fortement augmenté leurs taux directeurs en 2022 et en 2023.

Cette politique s’est rapidement révélée efficace. En France, le taux d’inflation est ainsi passé de 6,3% début 2023 à 3,4% en fin d’année (taux moyen annuel de 4,9%). L’INSEE prévoit un taux de 2.5% pour l’année 2024. Le durcissement de la politique monétaire a eu comme conséquence un ralentissement de la croissance en lien avec une atonie de la consommation des ménages et le recul de l’investissement en particulier dans l’immobilier.

Quel impact sur les crédits ?

La hausse des taux a créé non seulement un choc psychologique mais aussi de réelles contraintes lesquelles ont sensiblement ralenti la distribution des prêts immobiliers aux particuliers avec des freins réglementaires tels l’application du taux d’usure, un taux d’endettement plafonné à 35% des revenus et de durées de crédit plafonnées à 25 ans. A présent, des leviers de détente se profilent, tant via le reflux des taux qu’un assouplissement des règles, ce qui permet d’espérer une amélioration de tendance.

L’environnement des professionnels est différent. Les acteurs s’adaptent globalement aux surcoûts financiers et arrivent à gérer ceux liés à la hausse des matières premières. Surtout, ils gardent en l’instant une confiance en l’avenir. De la sorte, le niveau des demandes de financement n’a pas sensiblement décru sur ce marché.

L’utilisation d’un adossement sur les taux court terme pour se faire financer ?

Cette pratique a connu un réel succès par le passé quand il y avait une forte différence de niveau (parfaitement logique) entre les taux court terme et les taux moyen ou long terme.

L’option a consisté à obtenir des taux variables sur crédits (face à une option taux fixe) en s’adossant sur des taux courts tels l’Euribor 3 mois (E3M) plutôt que des taux moyen-long terme.

Avec une marge identique, la banque pouvait ainsi proposer 2 formules.

À titre d’exemple :

- Si E3M à 0,80% avec une marge banque de 1%, le taux variable facial à l’instant T est de 1,80%.

- Si taux marché à 10 ans à 1,50% avec la marge banque de 1%, le taux fixe est de 2,50%.

L’inconvénient du taux variable est … qu’il est variable (en cas de hausse de l’E3M le taux du crédit augmente). Ceci étant, ces concours sont communément assortis de garde-fous (taux plafond) contre prime d’assurance. La question du choix, aujourd’hui, ne se pose pas.

En effet, un paradoxe perdure avec des taux courts quasi équivalents aux taux longs :

- Taux à 7 ans au 10/01/2024 : 3.8%,

- Taux à 15 ans au 10/01/2024 : 4.1% face à un Euribor 3 mois au 08/01/2024, de 3.9%.

Cette pratique pourrait être remise à l’ordre du jour dans un futur proche : prévisions OCDE pour la France sur les taux long terme :

- T1 2024 : 3,8%,

- T4 2024 : 4,2%,

- T4 2025 : 3,9%.

Selon Philippe Crevel, économiste spécialiste des questions macroéconomiques, l’E3M devrait se replier à 2,25% courant 2025.

L’approche des banques vis-à-vis du crédit professionnel ?

Il n’en demeure pas moins que les prêteurs ont « augmenté leur degré de vigilance » quant à l’octroi de leurs concours.

Le porteur de projet se doit donc de faire œuvre d’une pédagogie renforcée et de respecter encore plus les codes propres aux banques. Dans ce contexte, le rôle du courtier en crédits est plus que jamais déterminant.

Philippe Rouch – Février 2024

Articles similaires

🗓️ 𝐒𝐀𝐕𝐄 𝐓𝐇𝐄 𝐃𝐀𝐓𝐄 𝟐𝟏 𝐨𝐜𝐭𝐨𝐛𝐫𝐞 𝟐𝟎𝟐𝟓 𝐚̀ 𝟏𝟖𝐡𝟑𝟎 ! 𝐓𝐨𝐮𝐥𝐨𝐮𝐬𝐞 𝐞𝐭 𝐥’𝐢𝐧𝐝𝐮𝐬𝐭𝐫𝐢𝐞, 𝐥’𝐚𝐦𝐨𝐮𝐫 𝐭𝐨𝐮𝐣𝐨𝐮𝐫𝐬 ? 👉 Le CIRT (le Club des Industriels de la Région Toulousaine), créé il y a 70 ans avec comme ADN l’industrie, organise le 21 octobre 2025 à 18h30, au Manoir du Prince à Portet sur Garonne, une table ronde […]

LIRE LA SUITELes apports font partie des prérequis indispensables pour obtenir un crédit professionnel. Bien que chaque cas soit particulier, nous donnons ici quelques lignes indicatives retenues par les banques selon les situations. 1 – Les différentes natures d’apports Apport en numéraire (argent disponible sur compte personnel ou professionnel) Apport en nature (matériel, stock, véhicule, etc.) Fonds […]

LIRE LA SUITE