Dans le vaste univers financier des prêts, la distinction entre caution personnelle et caution bancaire est cruciale pour comprendre les implications et les responsabilités associées à ces engagements. Alors que la caution bancaire implique souvent l’intervention d’un organisme tiers pour atténuer les risques, la caution personnelle engage directement le patrimoine d’une personne physique. Cet article explore les nuances entre ces deux formes de cautionnement, mettant en lumière les fonds de garantie aux prêts bancaires en tant qu’alternative intéressante et soulignant l’importance de choisir judicieusement en fonction des circonstances individuelles.

Comprendre la distinction entre caution personnelle et caution bancaire

La différence entre la caution personnelle et la caution bancaire réside dans le niveau d’engagement et de responsabilité.

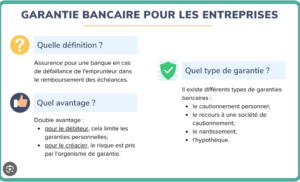

La caution personnelle intervient en garantie d’un prêt bancaire et engage directement le patrimoine de la personne physique, avec des conséquences financières plus lourdes en cas de défaillance. Les fonds de garantie, également appelés caution mutuelle, représentent une solution complémentaire intéressante. Ils permettent de limiter la responsabilité financière de l’emprunteur tout en apportant une protection supplémentaire.

Alors que la caution bancaire est un engagement par l’organisme financier d’assurer le remboursement d’un contrat/loyer en cas de défaut du client. C’est donc une somme d’argent bloquée en banque activable.

Comprendre les cautions bancaires : une garantie cruciale dans le monde des affaires

La caution bancaire : un aperçu

La caution bancaire représente un mécanisme essentiel dans le domaine des prêts, fournissant une sécurité tant pour les emprunteurs que pour les prêteurs. C’est un engagement pris par un organisme financier pour assurer le remboursement d’un crédit ou loyer, ou autre en cas de défaillance de son client.

Les cautions bancaires occupent une place centrale dans un éventail de transactions commerciales et financières, offrant une polyvalence essentielle aux entreprises:

-

Souvent utilisées dans le cadre d’appels d’offres, elles attestent de la capacité d’une entreprise à exécuter un contrat qu’elle pourrait remporter.

-

Au-delà de ces soumissions, les cautions bancaires fonctionnent également comme des garanties de paiement pour les fournisseurs, assurant une protection en cas de défaut de paiement.

-

Elles jouent un rôle essentiel dans les contrats de prestation de services ou de construction, fournissant une assurance quant à l’exécution précise et opportune des travaux.

-

Les GAPD avec les bailleurs ; les cautions bancaires jouent un rôle central dans diverses transactions commerciales, offrant une flexibilité cruciale aux entreprises. Parmi ces garanties, les garanties à l’achèvement (GAPD) revêtent une importance particulière dans les relations avec les bailleurs. Les GAPD servent à assurer que les travaux ou services convenus seront complétés conformément au contrat, offrant une sécurité aux bailleurs en cas de défaillance. Ces garanties, qu’elles prennent la forme de restitution d’acompte ou de parfait achèvement, sont des conditions nécessaires pour sécuriser les financements et instaurer la confiance entre les parties, renforçant ainsi la crédibilité des entreprises bénéficiaires. En somme, les cautions bancaires, et plus spécifiquement les GAPD, sont des instruments indispensables pour garantir la réalisation satisfaisante des engagements contractuels.

Mise en oeuvre

L’établissement bancaire exige tout de même une somme d’argent importante en disponibilité sur votre compte bancaire, dans le but que cette même banque ait une garantie en cas de fonds à rembourser. Ensuite, la clôture d’un dossier de caution bancaire peut parfois être longue et fastidieuse, très administrative disons plutôt.

Avantages et inconvénients de la caution bancaire

Avantages

L’utilisation de cautions bancaires présente plusieurs avantages pour les entreprises :

Accès aux Marchés Publics : Les cautions bancaires permettent aux entreprises de soumissionner sur des marchés publics, élargissant ainsi leurs opportunités commerciales.

Confiance des Partenaires Commerciaux : Les cautions bancaires renforcent la confiance des fournisseurs, des clients et des partenaires commerciaux, ce qui facilite la conclusion de contrats.

Amélioration de la Crédibilité : Elles renforcent la crédibilité de l’entreprise en montrant sa capacité à honorer ses engagements financiers.

Flexibilité Financière : Les cautions bancaires peuvent être un moyen de libérer des fonds de garantie ou de réduire les besoins de trésorerie, offrant ainsi une plus grande flexibilité financière.

Inconvénients

Les cautions bancaires sont des outils financiers utiles, mais elles comportent également des inconvénients qu’il est important de prendre en compte. Dans cet article, nous allons explorer les inconvénients potentiels des cautions bancaires pour les entreprises.

Coûts associés : l’un des principaux inconvénients des cautions bancaires réside dans les coûts associés. Les banques facturent généralement des frais pour émettre une caution bancaire, et ces frais peuvent varier en fonction du montant de la garantie et de la durée. Ces coûts supplémentaires peuvent grever la rentabilité de l’entreprise, en particulier si elle utilise fréquemment des cautions.

Immobilisation de fonds : lorsqu’une entreprise obtient une caution bancaire, elle doit généralement immobiliser une somme équivalente sur un compte bloqué auprès de la banque. Ces fonds ne sont pas disponibles pour d’autres besoins de l’entreprise, ce qui peut limiter sa flexibilité financière. L’argent immobilisé pourrait être investi ailleurs ou utilisé pour des opportunités de croissance.

Risque de crédit : lorsqu’une banque émet une caution bancaire, elle évalue le risque de crédit de l’entreprise. Si l’entreprise présente des antécédents financiers médiocres ou des problèmes de solvabilité, la banque peut exiger des garanties supplémentaires ou refuser de délivrer la caution. Cela peut compliquer l’accès aux cautions pour les entreprises en difficulté financière.

Besoins de liquidités : l’utilisation fréquente de cautions bancaires peut entraîner des besoins de liquidités importants pour l’entreprise, en particulier si elle doit maintenir plusieurs cautions simultanément. Cela peut affecter la capacité de l’entreprise à honorer d’autres obligations financières ou à saisir des opportunités d’investissement.

Complexité administrative : la gestion des cautions bancaires peut être complexe sur le plan administratif. Les entreprises doivent s’assurer de respecter toutes les conditions de la caution, notamment les délais de notification et les exigences de remboursement. Une mauvaise gestion de ces obligations peut entraîner des conséquences négatives.

Comprendre les cautions personnelles : une garantie quasi incontournable lors des prêts bancaires professionnels

Le cautionnement, une sûreté personnelle, implique qu’une personne se porte garante du paiement des créances d’un tiers, englobant divers types de dettes telles que des prêts, des loyers, etc. Il existe deux formes de cautionnement : simple et solidaire. La résidence principale bénéficie d’une protection légale particulière, avec des règles spécifiques pour les époux en communauté de biens.

Depuis janvier 2022, la mention de la caution peut être électronique. Le créancier a le devoir de mettre en garde la caution si l’engagement semble disproportionné. La caution doit être informée régulièrement du montant des sommes dues. En cas de paiement par la caution, celle-ci peut se retourner contre le débiteur. Ainsi, la législation encadre strictement le cautionnement, offrant une protection tout en considérant les spécificités de la résidence principale et du patrimoine familial.

Le cautionnement personnel fait partie des garanties possibles pour les prêts bancaires, très largement utilisé.

Définition de la caution personnelle

Le cautionnement personnel est une sûreté personnelle permettant à une personne physique de garantir le paiement des dettes d’un tiers en cas de défaillance de ce dernier. Il existe deux principaux types de cautionnement : le cautionnement simple et le cautionnement solidaire. Dans le premier, le créancier doit d’abord tenter de recouvrer la dette auprès du débiteur avant de se tourner vers la caution. À l’inverse, dans le cautionnement solidaire, le créancier peut agir directement contre la caution dès le premier défaut de paiement du débiteur.

Engagement et responsabilités de la caution personnelle

Le principe du cautionnement personnel, c’est une personne physique qui s’engage à rembourser un prêt en cas de défaillance de l’emprunteur. Les engagements prennent fin au remboursement total de la dette, au décès du débiteur principal avec remboursement par l’assurance décès, au décès de la caution selon les termes de l’acte, ou à l’échéance prévue dans l’acte de caution.

Dans le cas des époux communs en biens, un époux se portant caution seul n’engage que ses biens propres. Pour impliquer les biens de la communauté, le conjoint doit consentir en signant l’acte de caution.

Cautionnement personnel dans l’entrepreneuriat

Lorsqu’on évoque le cautionnement en tant que personne physique pour son conjoint entrepreneur, cela implique l’engagement à rembourser un prêt en cas de défaillance de l’emprunteur. Deux types de cautions sont à considérer : la caution simple, où le créancier doit d’abord poursuivre le débiteur principal, et la caution solidaire, où la caution peut être sollicitée simultanément avec l’emprunteur défaillant. En optant pour une caution solidaire, on renonce au droit de division, impliquant une répartition de la dette entre plusieurs garants, ainsi qu’au droit de discussion, qui confère une priorité dans la saisie des biens du débiteur principal. Cette distinction entre caution simple et solidaire revêt une importance cruciale dans le contexte du cautionnement, impactant les responsabilités et droits du garant en cas de défaut de remboursement.

Le cautionnement solidaire entraîne la perte du droit de division (répartition de la dette entre plusieurs garants) et du droit de discussion (priorité dans la saisie des biens du débiteur principal). Les engagements en tant que caution solidaire impliquent des conséquences spécifiques, notamment pour les époux communs en biens.

Alternatives : Les fonds de garantie, des alliés pour réduire sa responsabilité financière

Certains organismes, tels que Bpifrance, SIAGI, SOCAMA, offrent des fonds de garantie aux prêts bancaires. Ces fonds émis par des organismes de caution mutuelle couvrent généralement de 20% à 70% du montant du prêt, selon divers critères tels que le type de projet, le bien à financer, le montant emprunté et l’apport personnel.

En échange de la caution mutuelle, les emprunteurs versent une commission, dont le coût peut varier entre 2 et 4% du montant emprunté. Certains de ces fonds de garantie ont une vocation sociale ou solidaire, visant à faciliter la création ou la reprise d’entreprises pour des personnes en difficulté ou en réinsertion professionnelle.

Des fonds spécifiques, comme la garantie égalité Femmes distribuée par France Active, sont dédiés à des initiatives particulières.

Les commissions de caution varient en fonction du projet et du montant du prêt. Par exemple, la garantie égalité Femmes peut couvrir jusqu’à 80% d’un emprunt bancaire dans la limite de 50 000 euros. Les banques peuvent déléguer certaines décisions aux organismes de garantie, simplifiant ainsi le processus d’approbation des prêts.

Les avantages & inconvénients de la caution personnelle

Avantages

La caution personnelle présente plusieurs avantages, faisant d’elle une option courante dans divers contextes financiers. Tout d’abord, elle offre une solution flexible pour les emprunteurs, en particulier dans le cadre de prêts personnels ou professionnels. Voici quelques-uns des avantages clés de la caution personnelle :

Accessibilité aux Financements : La caution personnelle peut faciliter l’obtention d’un prêt, car elle rassure les prêteurs quant à la garantie offerte par le patrimoine personnel de l’emprunteur. Cela peut être particulièrement utile pour les entrepreneurs ou les personnes qui cherchent à financer des projets sans avoir à fournir des garanties matérielles.

Flexibilité dans les projets : En engageant leur propre patrimoine, les emprunteurs peuvent avoir plus de flexibilité dans l’utilisation des fonds. Cela peut être particulièrement avantageux pour les entrepreneurs qui ont besoin de fonds pour des investissements spécifiques liés à leur activité.

Conditions de prêt potentiellement plus favorables : La garantie personnelle peut parfois conduire à des conditions de prêt plus avantageuses, telles que des taux d’intérêt plus bas ou des modalités de remboursement plus souples, car elle réduit le risque perçu par le prêteur.

Évitement de procédures de garantie complexes : Par rapport à d’autres formes de garantie, comme les biens immobiliers, la caution personnelle peut éviter des procédures de mise en garantie complexes. Cela simplifie souvent le processus d’obtention du prêt.

Implication personnelle dans la réussite du projet : En offrant une caution personnelle, l’emprunteur démontre son engagement personnel dans la réussite du projet financé. Cela peut renforcer la confiance des prêteurs et créer un partenariat plus étroit entre les parties.

Il est important de noter que bien que la caution personnelle offre ces avantages, elle expose également l’emprunteur à un niveau de risque personnel élevé. En cas de défaillance dans le remboursement, cela peut entraîner des conséquences financières significatives pour le garant.

Inconvenients

La caution personnelle, bien qu’elle présente des avantages, comporte également des inconvénients importants qu’il est crucial de prendre en considération avant de s’engager. Voici quelques-uns des inconvénients associés à la caution personnelle :

Sous-estimation du risque : En offrant une caution personnelle, l’emprunteur peut sous-estimer le niveau de risque impliqué dans le prêt. Cette sous-estimation peut découler d’une confiance excessive dans la réussite du projet financé, ce qui peut conduire à une évaluation insuffisante des conséquences potentielles en cas de difficultés de remboursement.

Engagement sur la totalité du prêt : Lorsqu’une personne agit en tant que caution personnelle, elle s’engage sur la totalité du montant du prêt en cas de défaut de remboursement. Cela signifie que le garant pourrait être tenu de rembourser l’intégralité de la dette, même si le prêt a été contracté pour un projet spécifique.

Mise en danger de l’ensemble du patrimoine personnel : La caution personnelle expose l’ensemble du patrimoine personnel du garant au risque financier. En cas de défaillance de l’emprunteur, le garant pourrait être contraint de liquider des actifs personnels, y compris des biens immobiliers ou d’autres investissements, pour rembourser la dette.

Impact sur la relation personnelle ou professionnelle : La garantie personnelle peut également avoir des implications sur les relations interpersonnelles, en particulier si le garant est un proche, comme un conjoint ou un membre de la famille. Les tensions financières découlant d’une caution personnelle peuvent influencer négativement les relations.

Difficulté à obtenir d’autres crédits : Une fois qu’une personne s’engage en tant que caution personnelle, cela peut affecter sa capacité à obtenir d’autres crédits. Les prêteurs peuvent considérer la caution personnelle existante comme une charge financière supplémentaire, ce qui peut compliquer l’obtention de nouveaux financements.

Il est essentiel de bien évaluer ces inconvénients et de comprendre pleinement les implications financières et personnelles avant de consentir à une caution personnelle.

Le cautionnement : un engagement significatif

Le cautionnement, qu’il soit personnel ou professionnel, implique un engagement significatif avec des conséquences importantes. Que la caution soit assurée par une personne physique ou un organisme de caution professionnelle, elle peut être simple, où la banque se tourne d’abord vers l’emprunteur, ou solidaire, où elle peut se tourner simultanément vers la caution et l’emprunteur.

Les personnes se portant caution reçoivent un exemplaire du contrat de prêt, et la banque doit les informer annuellement sur leur engagement. En cas d’incidents graves, la banque est tenue d’informer la caution. Deux types de cautions personnelles sont distingués : simple, où la banque se tourne d’abord vers l’emprunteur, et solidaire, où elle peut se tourner vers les deux parties simultanément.

Dans le cas des époux communs en biens, une personne mariée sous le régime de la communauté de biens ne peut engager que ses biens propres en se portant caution sans le consentement exprès de son conjoint. Les engagements en tant que caution solidaire impliquent la perte des droits de division et de discussion.

Pour les cautions professionnelles, la banque peut recourir à un organisme de caution professionnelle. Cet organisme peut demander à l’emprunteur de se porter caution personnelle envers lui-même. En cas de défaut de paiement, la banque se tourne vers l’organisme de caution qui paie et ensuite se retourne vers l’emprunteur pour le remboursement. Des participations à un fonds de garantie, des commissions de caution et des frais de dossier peuvent être impliqués dans le recours à un organisme de caution professionnelle.

Choisir le cautionnement avec sagesse

Il s’agit d’un engagement financier crucial, que ce soit pour des entreprises en pleine croissance ou pour des particuliers ambitieux. Les fonds de garantie offrent une alternative intéressante en limitant les cautions personnelles. Cependant, lorsqu’un cautionnement personnel est inévitable, il est impératif de comprendre les implications financières et légales.

Le choix entre cautionnement simple et solidaire, la distinction entre caution bancaire et caution personnelle, et la compréhension des droits et devoirs de chaque partie sont des aspects essentiels. La négociation des termes du cautionnement avec l’organisme prêteur et l’exploration d’autres alternatives de garanties telles que l’hypothèque, le nantissement peuvent être des démarches judicieuses.

En fin de compte, le cautionnement représente un engagement significatif qui mérite une attention particulière. Se porter caution, que ce soit pour un proche entrepreneur ou pour soutenir un projet personnel, demande une évaluation minutieuse des risques et une compréhension claire des termes du contrat. Choisir la meilleure option dépendra des circonstances individuelles, des risques acceptables et des alternatives disponibles pour chaque emprunteur.

En conclusion, le monde du cautionnement, qu’il soit bancaire ou personnel, requiert une compréhension approfondie pour prendre des décisions éclairées. La distinction entre la caution personnelle et la caution bancaire offre des perspectives précieuses sur la manière dont les individus peuvent s’engager dans le financement, que ce soit pour soutenir un entrepreneur proche ou pour concrétiser des projets personnels. Les fonds de garantie aux prêts bancaires élargissent le spectre des possibilités, offrant une protection partielle et limitant la nécessité de recourir à des cautions personnelles. Choisir entre ces options demande une évaluation minutieuse des risques, une compréhension claire des engagements, et la considération des alternatives disponibles. Ainsi, la sagesse dans le choix du cautionnement est fondamentale pour garantir une sécurité financière durable et éclairée.

Vous avez une demande de financement de trésorerie, si vous souhaitez activer une de ces solutions, nous sommes à vos côtés !

Vous pouvez effectuer votre demande de financement directement sur notre site internet.

Si vous souhaitez obtenir un emprunt pour le financement de votre projet de développement, contacter notre agence CrediPro Paris Montparnasse.

À très bientôt

Téléphone : 01 86 26 90 70

Email : paris-montparnasse@credipro.fr

Adresse/Visite : 71 rue des plantes 75014 Paris

Articles similaires

Le secteur économique parisien est l’un des moteurs les plus puissants de l’économie française et européenne. Avec une concentration exceptionnelle d’entreprises, de talents, et d’innovations, Paris et sa région, l’Île-de-France, jouent un rôle clé dans la compétitivité et l’attractivité de la France. Cet article explore les forces, les défis et les opportunités du tissu économique […]

LIRE LA SUITELa croissance du chiffre d’affaires est une priorité pour toutes les entreprises, quelle que soit leur taille ou leur secteur d’activité. Parmi les stratégies disponibles, la réalisation de travaux se révèle souvent sous-estimée mais d’une efficacité remarquable. Selon une étude de Grand View Research, le marché mondial des travaux de rénovation atteindra 1 120 milliards de […]

LIRE LA SUITE